財務分析の手法①~財務分析の流れ~

今回からは、「財務分析」について説明していきたいと思います。きちんとした財務分析ができる診断士の方は意外と少ないのが現状です。

しかし、最初に財務分析がきちんと行えていないと、その後の外部環境分析や施策立案も的外れなものになりかねません。そうならないためにはどうしたらよいでしょうか。ここからは私の財務分析の手法をご紹介します。

目次

財務分析の基礎

1.財務に強い診断士とは?

診断士の資格を取得している方であれば、P/L、B/S、C/Sなどの財務諸表の知識を全く持っていないという方は、おそらくいないでしょう。その中でも「財務に強い診断士」とはどのような特徴を持っている人だと思われますか ?

私が考える「財務に強い診断士」とは「決算書の数字を事業と繋げることができる人」です。

決算書の数字は、その会社がこれまで行ってきた「戦略(ビジネスモデル)」と「現場(オペレーション)」の結果が反映されています。数字の中には会社がこれまで置かれた外部環境や強み・弱み(内部環境)の情報も含まれています。

「財務が強い診断士」は決算書の数字を見て、それらの定性的な情報を読み取り、会社の事業の実態と決算書の数字の動きを繋げて考えることができるのです。

2.なぜ数字と事業を繋げることが重要なのか

それではなぜ、数字と事業を繋げることが重要なのでしょうか。それは会社の「未来の姿」を描くためです。

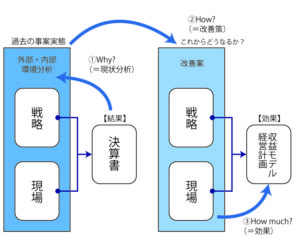

経営診断全体のフローを図で示すと以下のようになります。

まずは、決算書を読んで、過去の事業実態を明らかにします。そしてそれを把握したうえで現状分析を行い、どこをどう変えていくべきか改善策を考えます。そして最終的にそれを定量的な経営計画や収益モデルに落とし込んでいきます。これが経営診断の流れになります。

ここでもし、診断士が数字と事業を繋げて考えることができなかったらどうなるでしょうか。

まず、決算書から過去の事業実態を明らかにできないと正確な現状分析ができません。現状分析ができなければ、効果的な改善策も打つことができないでしょう。

また実際の事業の結果と決算書がどのように繋がっているのかを理解していないと、改善施策の効果がP/Lのどこにどのような形で現れるのか、定量的に示すことができません。

このように数字と事業を繋げて考えられないと、有効な経営診断を行うことができません。財務分析と聞くと各種の比率を計算して、同業種の黒字企業平均と比較してなどということを想像するかもしれませんが、そのような比率計算や比較にはあまり意味がありません。同業種でもビジネスモデルが異なれば、収益・費用構造も異なってくるので、単純な比較はできないからです。決算書の数字から会社の実態を把握できるようになることが大切なのです。

財務分析をどのように行うか?

ではここからは、財務分析を実際にどのように行えばよいか、見ていきましょう。

3.利益の3要素

利益は「売上」「変動費率」「固定費」の3つから構成されています。経営計画を立てる際はこの3つの要素を変化させることで利益を作っていきます。

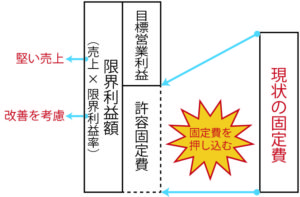

固定費=限界利益額(売上×限界利益率)が利益ゼロの状態です。この時の売上高が「損益分岐点売上高(BEP)」です。固定費額が限界利益額よりも小さければ、黒字となりこの差額が利益額となります。ここまでは診断士一次試験で学ぶ知識ですね。

4.経営計画を作る際には

では実際に経営計画を作る際にはこの3要素をどのように変えていくべきなのでしょうか。基本的に私は「固定費を限界利益の中に押し込む(下げる)」という考え方をします。

売上高は簡単に改善することはできません。よって売上高は現状の実態に即した堅い数字で計画します。次に限界利益率は少し改善した数字で設定します。

そうすると、限界利益額が算出されるので、それから目標営業利益を差し引いた数字まで固定費を押し込んで(下げて)いきます。

売上を大幅に伸ばすという計画は実現性が不明瞭で、金融機関等にも認められない可能性があります。基本的には固定費をコントロールして利益を出すという考え方を最初に行います。

5.財務分析のポイント

財務分析で事業の実態を把握するために重要なポイントは以下の5点を意識することです。

① 売上高は何で、どこで、どのように発生しているか

② 変動費は何で、どこで、どのように発生しているか

③ 固定費は何で、どこで、どのように発生しているか

④ 投資は何で、どこで、どのように発生しているか

⑤ 運転資金(売上債権+棚卸資産–買入債務)は、どこで、どのように発生しているか

①から⑤を見ると明きらかなように 、ポイントは各要素を「何で」「どこで」「どのように」発生しているか分解し、事業と関連付けて考えることです。例えば売上高であれば、製品別、地域別、顧客別、数量×単価など様々な切り口で分解できます。変動費や固定費も同様です。

それでは、なぜ分解が必要なのでしょうか。それは分解することで外部環境分析がやりやすくなるからです。

顧客の嗜好の変化や政策の転換など外部環境に変化が起こった場合、自社にどのような影響を及ぼすのか、要素を分解しなければシミュレーションすることができません。例えばある地域の人口が今後大幅に減少すると見込まれる場合、売上高を地域別に分解していないと自社へのインパクトを測定することができません。

このように各要素の分解を行ってから外部環境分析を行わないと、分析結果がどこかフワッとした信憑性の薄いものになってしまいます。中小企業の場合、データが十分に揃わないことも多いのですが、「分解して考える」という意識はを持っておくことが大切です。

6.財務分析の流れ

それでは財務分析の流れを見ていきましょう。

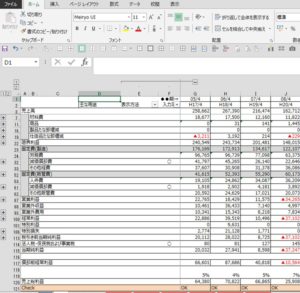

① 固変分解しながら入力(変動損益計算書)

まずは費用を固定費と変動費にわけながらシート(変動損益計算書)に入力していきます。固変分解の注意点は後述しますが、取引先に商社や小売店がある場合、販管費の中に販売変動費が含まれている場合があるので注意が必要です。

またシートへの入力間違いは致命的です。シートに入力間違いをチェックする仕組みを作り、自分でも要所要所で数字が合っているか確認をしながら進めましょう。

② 科目内容の確認

次に科目ごとに内容を確認していきます。特に金額の大きい科目についてはヒアリングを行い、内容を精査していきます。気を付ける点は、科目の用途が診断士が 想像するものと全く異なる場合があることです。また経理担当者が変わった際に使用する仕分科目も変わってしまい、過去と整合性が取れなくなっていることもあります。そのあたりにも注意して、特にインパクトの大きい科目については、丁寧にヒアリングをして実態を確認することが必要です。

③ グラフ化

数値をシートに入力し、科目の確認が終わったら主要なグラフ化をして、各数値(売上高、限界利益率、固定費、各利益率)をざっくり確認します。

④ 分析および問題点・課題の抽出

ここまでできたら、内容を分析して問題点や課題を抽出していきます。そして最終的には収益モデルへと落とし込んでいきます。

7.収益モデルとは?

収益モデルとは、改善効果のシミュレーションを定量的に示すものです。打つ施策によって、どのように利益が変動するかを定量的にシミュレーションしたもので、目標利益を達成するための方向性を示すものです。

売上、変動費、固定費を変えながら数パターンの条件でモデルを作り、顧客と打ち合わせながら施策の方向性について決めていきます。

目標利益を達成するためにはどれくらいの売上が必要で、固定費をどれくらいに抑えればよいのか?売上高を上げる方向がよいのか?固定費を削減するのが現実的なのか?収益モデルを作ることで、そのような現在とのギャップが定量的に見えるようになります。そうすることで施策ごとの効果が明確になり、実行の優先順位をつけることができます。

8.なぜ変動損益計算書を使うのか?

財務分析の流れの説明の中で私は「変動損益計算書」を使うと書きました。変動損益計算書は費用を変動費と固定費に分けて利益を計算するものです。

なぜ変動損益計算書を使うのでしょうか。それはアクションプランと計画との整合性を持たせるためです。特に2つ以上の部門がある企業の場合、通常の損益計算書一本でシミュレーションしてしまうと、個別の部門ごとのアクションプランとその期待効果との整合性が見えなくなってしまいます。

私は基本的に分析を部門ごとに行い、それぞれの部門に対して変動損益計算書を作成します。そしてそれを最終的に統合していきます。そうしないと、部門ごとの売上構成比が変化するだけで、大きく狂ってしまうような計画になってしまいます。変動損益計算書を使い部門ごとにシミュレーションすることで、より現実的な計画を策定することができるのです。

9.固変分解の注意点

固変分解を行う際には以下の2点に注意して行うとよいでしょう 。

①変動費は売上に対して本当に変動しているか?

一般的に変動費と考えられるような費用でも、実態は固定化しているものがあります。例えば人材の派遣費用のような変動費化された人件費です。人材派遣の費用は変動費のように思われますが、生産状況に関わらず毎日出社してもらっている場合などは、実態は固定費です。このように変動費として扱われていても実態は固定化しているものには注意が必要です。

②不明な場合は検証を行う

その他、変動費か固定費か疑わしい場合は検証を行いましょう。エクセルで売上と費用をグラフ化して近似曲線を追加してR2の値を取るなどして確認します。

もしそれでも不明確な場合、私は固定費として扱います。

まとめ

今回は私が行っている財務分析の流れを説明しました。最初にも書いた通り、財務分析は比率などを計算するだけではありません。まずは、なぜそのような決算書の数字となっているのか、事業と繋げて考えることが大切です。

次回からは具体的な分析の手法について説明していきたいと思います。